2023鋰電行業(yè)產業(yè)鏈分析報告

發(fā)布時間:2023-10-10 來源:未知 分享到:

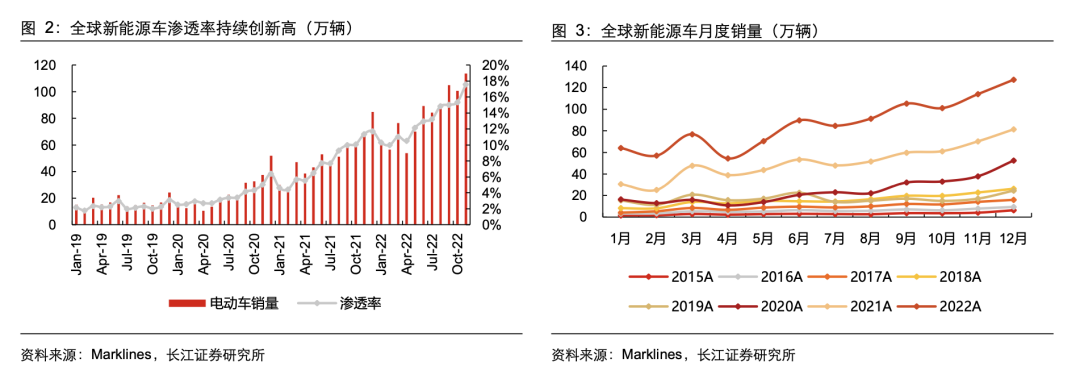

2022 年全球新能源車銷量約 1059 萬輛,同比增長 72%左右,增速較 2021 年略有下降�����,但依然是高基數(shù)下實現(xiàn)的高速增長。滲透率方面����,2022 年年末全球已超過 18%,2022 年全年的平均滲透率約為 14%��,較 2021 年的 8%��,同比提升 6pct。

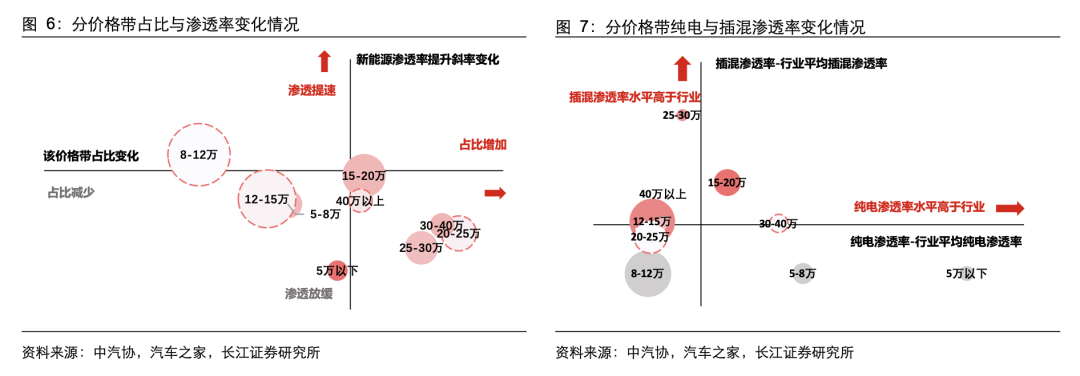

分國家/地區(qū)來看�,2022 年中國、美國���、歐洲���、其他地區(qū)銷量分別為 687���、100�、240�、39 萬輛,同比增長 107%�����、59%�����、21%��、100%���。國內:補貼退坡但供給仍發(fā)力��,預計達到 850 萬輛2023 年可能對國內市場景氣造成影響的是補貼退坡�����,2022 年是現(xiàn)行新能源車補貼政策的最后一年�����,2023 年純電動乘用車的補貼將退坡 0.91-1.26 萬元�����,插電混動乘用車的補貼將退坡 0.48 萬元�。補貼退坡一方面影響經(jīng)濟性,另一方面也因搶裝透支需求����。受補貼退坡影響����,1 月國內新能源車銷量確實出現(xiàn)較大的下行壓力��,但車企也及時進行了積極的應對措施�����,特斯拉在 1 月 6 日執(zhí)行 3.6-4.8 萬元的降價,小鵬��、問界等車企的價格調整也相繼跟進�,車企的價格調整已經(jīng)覆蓋了補貼退坡的幅度,我們認為最終將刺激需求積極恢復�。從車型角度分析看,8-20 萬是乘用車市場的中堅力量�,規(guī)模明顯高于兩端市場,燃油市 場已涌現(xiàn)出多款爆款車型��。但當前新能源滲透仍不飽和���,滲透斜率陡峭,隨著車型投放增多�����,預計滲透率將持續(xù)快速提升�����,帶動整體新能源滲透率向上突破����,其中: 1)8-12 萬均為純電車型�,滲透率偏低����,車型供給存在較大空白,純電仍有較大的快速滲透潛力���; 2)12-15 萬純電與插混車型均有�����,車型供給均存在較大空白����,其中插混增速更快����; 3)15-20 萬純電與插混車型均有,純電車型供給充分�,插混車型競爭力突出,但供給存在較大空白���,插混有望加速滲透����。

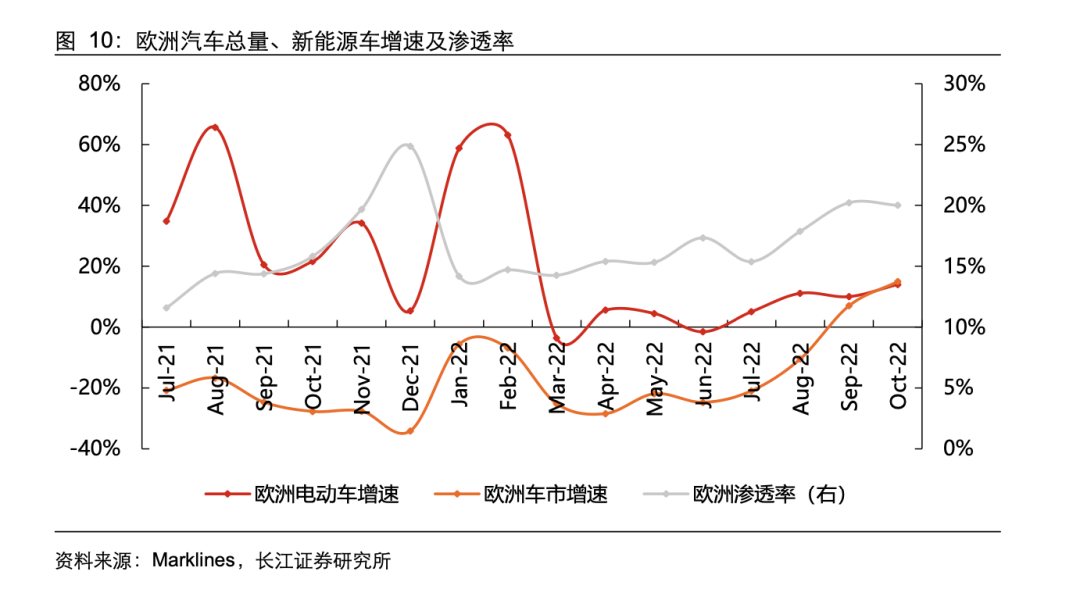

從供給端來看,各大車企持續(xù)加碼電動化布局����,自主品牌加快混動產品落地。比亞迪圍繞王朝系列��、海洋系列以及騰勢��、仰望等品牌推進新品��;以蔚小理���、問界為代表的造車新勢力�,隨著蔚來 ET5�����、理想 L9 等車型的交付量爬坡����,產銷有望持續(xù)攀升����;吉利��、長城���、長安、上汽等加快混動產品落地���,以雷神動力為代表的自主混動技術有望復刻比亞迪 DM-i 的成功�,實現(xiàn)自主品牌在混動市場的份額突破���。伴隨著各大車企在新能源領域的持續(xù)加碼�����,整體批發(fā)量有望持續(xù)上升����。預計 2023 年新能源乘用車銷量達 850 萬輛��,新能源滲透率達 33.9%���。預計 2023 年隨著更多車型投放�,優(yōu)質供給將進一步打開中間價格帶市場空間,新能源市場中 8-20 萬 市場占比進一步擴容至 50.1%�,其中,12-20 萬市場插混維持較高增速��,插混滲透率有望達到 14.1%���,8-12 萬市場純電滲透率有望提升至 16.7%�����。歐洲:供應鏈恢復����、特斯拉增量���,預計達 290 萬輛歐洲市場 2022 年增速承壓的根本原因是車企推動新能源車滲透率提升的意愿較弱�����,一是歐洲碳排放政策約束存在周期性,2020-2021 年比較嚴格��,2022-2024 年則相對寬松�; 二是歐洲新能源車市競爭并不激烈����,車企份額壓力尚未體現(xiàn)�。同時,地緣沖突對于汽車供應鏈的影響�,也使得總產銷出現(xiàn)下滑,進而影響了歐洲新能源車的需求表現(xiàn)����。從邊際變化上看,歐洲汽車供應鏈短缺的壓力有所緩解�����,歐洲整體汽車銷量自 8 月以來持續(xù)修復���,10 月已同比增長 15%��,也帶動了歐洲新能源車的增速修復���。考慮到歐洲連續(xù)兩年的汽車總量承壓,在低基數(shù)下我們預計 2023 年歐洲汽車銷量有望恢復增長�。

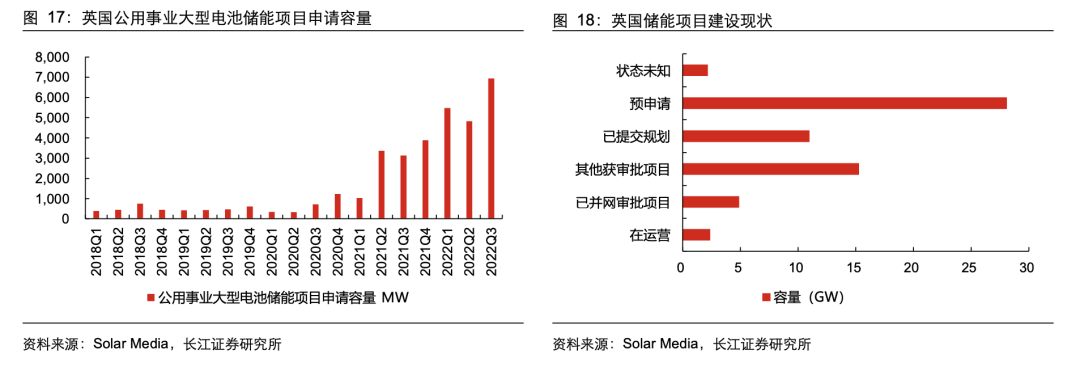

同時 2023 年歐洲車市有望盈利積極的供給端變化,主要是特斯拉的柏林工廠放量或將成為催化劑���,一方面特斯拉規(guī)劃 2022 年末達到周產 5000 輛����,2023 年達到周產 1 萬 輛,有望形成 10-15 萬輛的增量���;另一方面特斯拉本土化也將加劇和歐系車企的競爭���,且歐洲新車型仍在加速豐富化的過程中,進而推動銷量進一步釋放�。歐洲潛在的風險點在于經(jīng)濟衰退,但考慮到 2022年整體低基數(shù)的背景下 2023 年汽車總量仍有望恢復 10% 以上���,判斷全年有望達到 280-290 萬輛��,實現(xiàn) 25%-30%的增長��。美國:油耗經(jīng)濟性與新車驅動���,預計達到 170 萬輛美國市場的需求增長趨勢相對明朗,一是美國正處于政策加碼階段����,CAFé 油耗經(jīng)濟性政策對行業(yè)滲透率有明顯托底,到 2025 年美國市場有望保持 60%左右的復合增長��;二是美國有競爭力的新能源車型也蓄勢待發(fā)��,電動皮卡是其中代表�����,目前特斯拉 Cybertruck�、福特 F150 等均取得積極的訂單表現(xiàn),美系車企的車型����、規(guī)劃也在相繼落 地。預計美國 2023 年達到 160-180 萬輛��,實現(xiàn) 60%以上的增速���。小結:預計 2023 年動力電池產業(yè)鏈增速維持 35%左右綜合來看����,預計 2023 年全球新能源車產銷達到 1350-1400 萬輛�,同比增長 35%-40%,對應動力電池裝機量值 687GWh,同比增長 38%左右�;動力電池出貨量預計達到 831GWh,同比增長 35%左右��,行業(yè)仍可維持可觀增速�。儲能:產業(yè)拐點,大儲�、戶儲相繼爆發(fā)在光伏、風電發(fā)電量占比提升�,鋰電為代表的新型儲能技術成本下降的背景下,儲能產業(yè)正處于爆發(fā)期����。2022 年預計全球儲能裝機 45-50GWh、出貨 90-100GWh�����,對應翻倍以上的增長�;預計 2025 年全球儲能裝機量 300-400GWh、出貨量或超過 500GWh����,行業(yè)在 2022-2025 年的復合增速達到 80%-100%。海外戶儲:能源危機之下���,量利有望延續(xù)景氣歐洲戶儲是 2022 年景氣度最高的細分板塊���,裝機量方面預計 2022 年達到 7-8GWh�����,較 2021 年的 1.8GWh 實現(xiàn) 250%以上的增長,而得益于行業(yè)需求的高景氣��,代表性公司派能科技的單 GWh 凈利顯著擴張���,進一步兌現(xiàn)了盈利釋放�����。歐洲戶儲高景氣的本質是地緣沖突引發(fā)的能源危機�,在高電價和用電短缺風險下�����,居民加大戶儲配置����。本輪歐洲能源價格高位的持續(xù)性預計較強,從歐洲電力期貨價格來看,批發(fā)端期貨電價 在 2024 年仍接近 0.24 歐元/KWh�、2025 年在 0.17 歐元/KWh 左右,折算到居民電價將保持在 0.35-0.4 歐元/KWh 的水平��。從經(jīng)濟性測算來看��,考慮 0.4 歐元/KWh 的居民電 價���、600 歐元/KWh 的系統(tǒng)投資成本(考慮 30%的稅收抵免或補貼)�����,則歐洲戶儲的回收期在 6-8 年的水平�,歐洲戶儲的經(jīng)濟性依舊可觀�。從中期看,我們認為能源危機背景和 To C 屬性下行業(yè)的中高增速���,美國市場則提供增量���。海外大儲:商業(yè)模式順暢,量利拐點逐一兌現(xiàn)美國表前儲能是全球發(fā)展最佳的市場�����,從需求端看,美國在 2018 年通過 841 法案后��,表前市場儲能進入發(fā)展的快車道�,2020-2021 年連續(xù)保持 200%左右的裝機增速。不過 2022 年受美國對光伏組件進口的限制影響���,美國光伏裝機增速承壓��,也間接影響了儲能的裝機水平;而鋰電成本高位��,也使得部分項目出現(xiàn)延期��。不過����,美國大儲的量利拐點已漸行漸近,盈利能力承壓主要的訂單周期的影響�����,隨著下半年高價訂單交付���,美國儲能產業(yè)鏈的盈利拐點已經(jīng)兌現(xiàn)���。而裝機量方面��,一是美國儲 能項目儲備充足����,根據(jù)美國 ACP 統(tǒng)計口徑���,美國有 14.3GW/37.0GWh 的儲能正在開發(fā)中�,需求支持充足���。二是美國儲能迎來積極的政策加碼���,在 8 月通過的 IRA 法案中,美國獨立儲能也能獲得 ITC 退稅支持����,此前僅有電源側儲能能夠獲得退稅。往后看美國大儲需求重要的催化或是組件進口限制的放松�,考慮到美國光伏儲備項目同樣充足,若 2023 年美國光伏實現(xiàn) 60%-70%左右的裝機增速��,再考慮儲能滲透率的提升�����,美國表前市場儲能裝機有望重返翻倍以上的增速,需求彈性也將呈現(xiàn)�。除了美國大儲,歐洲大儲也處于爆發(fā)的前夜��。歐洲的可再生能源占比不低于美國�����,但儲能發(fā)展緩慢�����,主要是歐洲電網(wǎng)的跨國調節(jié)以及燃煤�����、燃氣化石能源的調節(jié)能力支持�����。不過以英國為代表的歐洲表前儲能市場也迎來積極變化�����,2021 年英國新增儲能申報容量達到 11.5GW���,遠超歷史上任一年份�,有望指引未來幾年爆發(fā)式增長��。英國儲能申報量激增的原因是動態(tài)遏制套利機制(Dynamic Containment)的盈利大幅提升����,儲能在長期平衡機制(BM)中也開始具備競爭力。同時從中長期看��,隨著歐盟逐步走向碳中和�����,化石能源終將退出�,靈活性資源將由儲能承擔,支撐了歐洲中長期需求增長����。

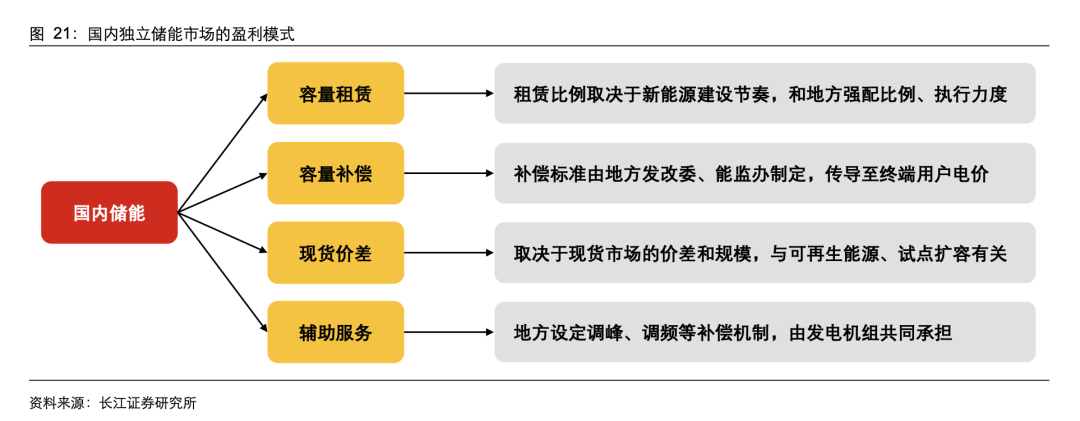

國內儲能此前的需求增長與盈利兌現(xiàn)存在不確定性����,主要還是未形成清晰的商業(yè)模式����。不過 2022 年國內儲能迎來積極變化���,首先是需求層面�,2021 年國內儲能裝機約 4GWh�����,2022 年根據(jù)中電聯(lián)數(shù)據(jù)�����,1-8 月新增并網(wǎng) 1.3GWh�����、在建 8.8GWh���,則預計全年能達到 10GWh 的裝機量。同時根據(jù)北極星儲能網(wǎng)發(fā)布的項目中標量數(shù)據(jù)����,1-11 月 EPC 中標 已經(jīng)達到 27.5GWh��,也預示著后續(xù)需求能有積極釋放���。更為重要的變化在于商業(yè)模式。2022 年以前�,國內儲能多數(shù)是電源側項目,存在明顯弊端���,一是儲能作為可再生能源的成本項�����,定價不清晰�;二是儲能僅滿足并網(wǎng)要求�����,諸多項目沒有實際充放電����;導致存在劣幣驅逐良幣。2022 年獨立儲能成為主流��,盈利模式更加清晰,包括容量租賃(成本由新增可再生能源裝機分攤)���、容量補償(成本由終端用戶分攤)�����、現(xiàn)貨價差(套利收益)和輔助服務收益(存量發(fā)電機組分擔)���,能夠使得新 能源建設規(guī)模增長,傳導至儲能的盈利和規(guī)模增長。

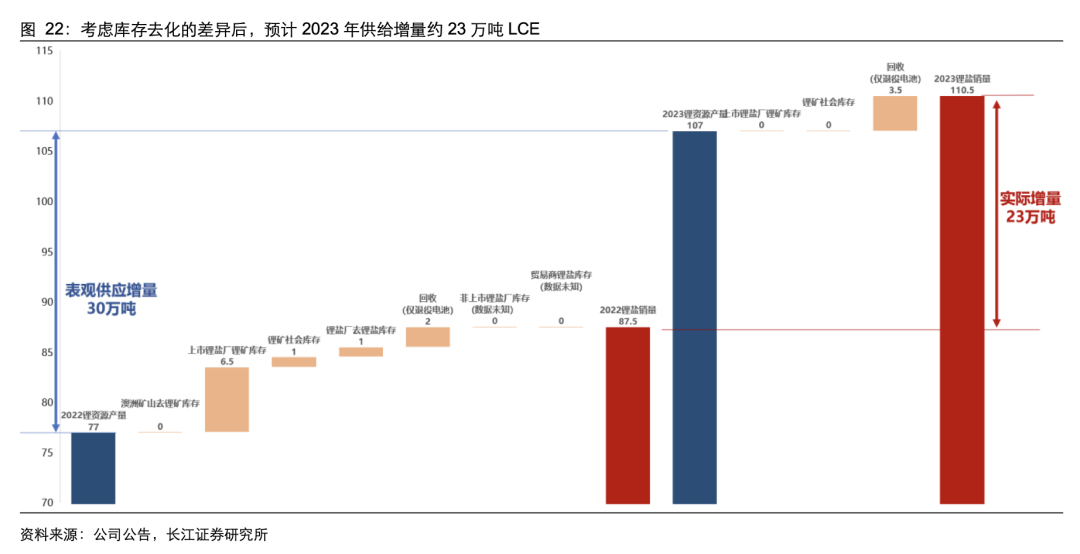

展望來看,國內儲能的經(jīng)濟性拐點有望出現(xiàn)�����,一是 2023 年在光伏硅料、組件價格下降預期和風電招標儲備充沛的背景下����,國內可再生能源地面電站裝機有望顯著抬升,在強制配儲政策要求下��,帶動獨立儲能的租賃比例提升���;二是鋰電產業(yè)鏈成本下降下,有望帶動儲能系統(tǒng)投資額下降,進而改善經(jīng)濟性�;三是地方層面在現(xiàn)貨市場、輔助服務市場開始準入儲能���,帶來額外的市場化收益來源�,而若國家層面的容量電價政策能夠有積極 信號�����,將進一步提振國內儲能的裝機增長和盈利抬升預期����。綜合來看,預計國內大儲到 2025 年有望實現(xiàn) 80%以上的復合增長��,2025 年有望達到 80-100GWh 的裝機規(guī)模�,且產業(yè)鏈的盈利拐點在 2023 年到 2024 年能看到積極兌現(xiàn)。資源:鋰資源關注自控可控�����,鎳優(yōu)選三元修復個股鋰:需求增速是鋰價核心變量��,關注自主可控帶來的投資機遇根據(jù)全球新建鋰項目的當下進度和 2022-2023 年鋰行業(yè)精礦庫存去化情況����,我們判斷 2023 年實際鋰鹽供應增速約 26%���。從需求增長情況來看,儲能的主要需求形式和其政策驅動的屬性決定了儲能當下景氣度延續(xù)的確定性較高�����,我們預計 2023 年全球儲能電池的產量有望實現(xiàn)同比近 100%的增長���。新能源車則主要為消費驅動����,一定程度上受到宏觀經(jīng)濟的影響��。全球范圍來看���,考慮到新能源車的產品力�、性價比��、使用體驗相比同價位的燃油車已經(jīng)具備明顯優(yōu)勢�,我們預計 2023 年全球新能源車產銷有望達到 1300- 1400 萬輛,同比 2022 年約增長 35%���。在上述需求增速假設下���,考慮到礦石價格高企 和低品位鋰資源開發(fā)帶來的成本支撐,預計 2023 年鋰鹽價格中樞仍將維持高位(預計 40 萬以上)�。盡管當前行業(yè)正步入淡季,鋰鹽價格有所松動��,預計價格將由于成本支撐 而逐步企穩(wěn)����,待旺季來臨后有所回暖。另一方面�����,2022 年來��,澳大利亞���、加拿大對中資企業(yè)鋰資源投資的明顯收緊�,可能會使 中資企業(yè)對 2025 年及之后的全球鋰資源新項目參與度明顯下降����,從而對 2025 年及之后的行業(yè)供給增速造成深遠影響��;海外鋰資源不確定性的加大���,也有望提振國內鋰資源估值,國內鋰資源迎來戰(zhàn)略重估���。從目前全球各大新項目的公開信息來看��,2023 年有望貢獻顯著增量的新項目中����,有相 當一部分當前進度都不及預期�����,符合全球鋰資源開發(fā)通常推遲的主體趨勢�����。根據(jù)全球新建鋰項目的當下進度�����,我們推測 2023 年的全球鋰資源產量增長約 30 萬噸 LCE���。另一 方面���,我們分析認為 2022 年鋰行業(yè)庫存仍有顯著去化(主要集中于精礦庫存環(huán)節(jié))�����,考慮到 2022、2023 兩年的庫存去化幅度差異�����,預計 2023 年實際鋰鹽供應增量約為 23 萬 噸����,對應實際供應增速約 26%。由于鋰資源開發(fā)商更加傾向于釋放樂觀的投產時間指引���,因此推遲是全球鋰資源開發(fā)的主旋律���。從目前全球各大新項目的公開信息來看,2023 年有望貢獻顯著增量的新項目中�,有相當一部分當前進度都不及預期,符合全球鋰資源開發(fā)通常推遲的主體趨勢����。此 外�,也有成熟的在產項目因為勞工短缺而下調出貨指引的���。站在當前 2022 年末的時點�����,根據(jù)全球新建鋰項目的當下進度��,我們推測 2023 年的全球鋰資源產量增長約 30 萬噸 LCE�。隨著時間的推移�,還需進一步跟蹤每個項目的具體進展,從而更新 2023 供給增 量的預測����。按照行業(yè)規(guī)律來看,隨著時間推移����,2023 年鋰資源增長量下調的概率大于 上調的概率。Mt Cattlin:Allkem 8 月 25 日發(fā)布公告����,下調了 2023 財年 Mt.Cattlin 礦山的出貨 指引��。Wodgina:Wodgina 擁有三條各 25 萬噸��,前兩條已復產��,在當前鋰輝石價格下�����,利潤水平十分可觀,第三條產線有較強的短期復產預期�����。但公司近期公告�����,第三條 產線將視市場情況復產���,最早的可能復產時間為 2023 年中���。Finniss:2021 年期間,Core 公司對 Finiss 鋰礦投產指引為 2022 上半年投產���。步 入 2022 年后����,投產指引逐步修改為 2022 年內。2022 年 8 月 29 日�����,公司與特斯拉延長包銷協(xié)議的公告中�����,公司提到該礦預期的投產時間為 2023 年�����。Cauchari-Olaroz:根據(jù)美洲鋰業(yè) 2022 年 7 月 28 日披露的二季報��,工程建設已完 成 90%��。為了推動項目盡早投產��,一部分為了提純至電池級碳酸鋰的提純環(huán)節(jié)被 推遲至 2023 年��。Sigma:官方指引為 2022 年內投產,但土建工作于 2022 年二季度才啟動�����。按照 國內鋰礦一年的建設期來判斷����,結合 2022 年 9 月公司公布的現(xiàn)場照片,我們認為 該礦山 2022 年內投產或存在一定壓力���,需要進一步跟蹤�。李家溝:根據(jù)川能動力公告�����,公司曾于 2022 年 5 月 27 日調整了李家溝鋰輝石礦的建設方案���,并增加了項目資本開支。截至 2022 年 8 月�����,李家溝項目井巷工程完 成總工程量的 70%����,地表采選工程正在按照調整后方案加緊施工�����,項目預計于 2023 年年初完成采礦工程的建設投運�����,但由于項目地處高原高山地區(qū)�����,地質條件��、雨雪天氣���、疫情等對建設進度均會有一定影響,具體投產時間與計劃時間可能存在 偏差����,公司也正在按優(yōu)化調整后的方案加快項目建設,力爭早日投產��。茜坑:截止 2022 年 9 月 8 日��,根據(jù)公司在投資者互動平臺的回復,位于江西宜春的茜坑鋰云母礦的“探轉采”仍處于辦理中���。預計采礦權獲批后����,礦山仍需要一定時間建設�,方可投入生產,貢獻產量����。考慮庫存去化的差異后,預計 2023 年供給增量約 23 萬噸 LCE����。在對行業(yè)下一年供給進行預測時,除了對全球每一個鋰資源生產點進行預測�,對當年及下一年的行業(yè)精礦、鋰鹽庫存去化幅度的計算同樣是十分必要的�����。由于大部分鋰輝石冶煉的公司其精礦采購合同均為公開信息�,每年可采購的量較為明確����,因此可以通過預估不同公司的出貨量��,再結合其可采購的精礦量���,倒算其庫存的去化幅度。通過分析 2022 年行業(yè)庫存去化情況��,結合 2023 年全球鋰資源供應的增長情況和推算的 2022 年末行業(yè)仍剩余的精礦庫 存��,我們推測 2023 年的表觀供應增量約 30 萬噸 LCE���,對應的表觀供給增速約 39%����。但是���,考慮到 2022�����、2023 兩年的庫存去化幅度差異(其中主要是礦石的庫存)�,預計 2023 年供應增量約為 23 萬噸��,對應實際供應增速約 26%。

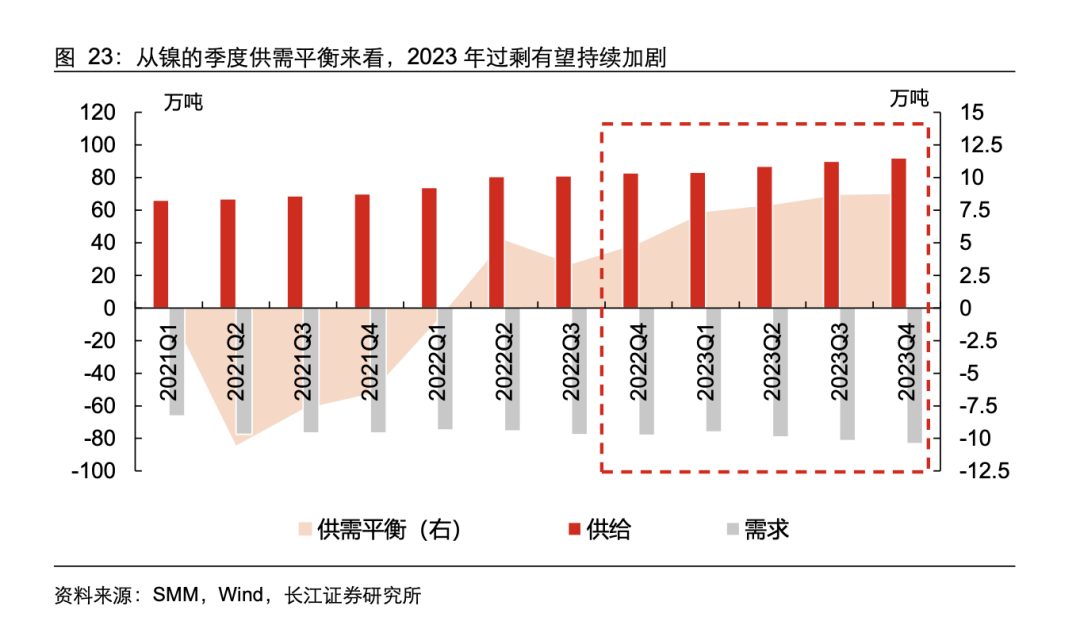

關注鋰資源自主可控帶來的投資機遇����。未來,由于澳�����、加兩國對中資企業(yè)投資其鋰相關公司的收緊���,或將導致中資企業(yè)對海外鋰資源的投資效率大幅下降�,從投入到產出的時間也將大幅延長��。另一方面�����,從全球總供給的角度來講�,加拿大的本次收緊也可能導致 2025 年及之后投產的新項目中,中資控股的比例大幅下降(因 2022 年開始收購變得更 加困難)�����。而從過去全球鋰資源項目的開發(fā)特征來看���,中資企業(yè)參與的項目���,其開發(fā)效率 明顯更高;中資企業(yè)控股的海外鋰資源項目�,開發(fā)時間明顯短于非中資企業(yè)控股的項目。因此��,一方面��,本次加拿大對中資企業(yè)鋰資源投資的收緊�,可能會使中資企業(yè)對 2025 年及之后的全球鋰資源新項目參與度明顯下降,從而對 2025 年及之后的行業(yè)供給增速造成深遠影響�;另一方面來看,國內鋰資源標的估值中僅包含周期屬性����,而海外鋰資源不確定性的加大,也有望提振國內鋰資源估值��,國內鋰資源的戰(zhàn)略重估�,或有望成為 2023 年的板塊投資主題之一。過去����,出于投資效率方面的考量��,中資企業(yè)更多選擇投資已完成初步勘探�,并在澳��、加兩國上市的鋰項目���。未來�,由于澳���、加兩國對中資企業(yè)投資其鋰相關公司的收緊�,中資企業(yè)常用的投資方式將變得十分困難��,或只能選擇介入更加早期的項目�����,總體上或將導致中資企業(yè)對海外鋰資源的投資效率大幅下降����,從投入到產出的時間也將大幅延長。另一方面���,從全球總供給的角度來講���,雖然加拿大的本次收緊對預計 2023-2024 年投產的鋰資源項目影響很小,但可能導致 2025 年及之后投產的新項目中���,中資控股的比例大 幅下降(因 2022 年開始收購變得更加困難)�����。而從過去全球鋰資源項目的開發(fā)特征來看���,中資企業(yè)參與的項目,其開發(fā)效率明顯更高���;中資企業(yè)控股的海外鋰資源項目���,開 發(fā)時間明顯短于非中資企業(yè)控股的項目。因此���,一方面���,本次加拿大對中資企業(yè)鋰資源 投資的收緊,可能會使中資企業(yè)對 2025 年及之后的全球鋰資源新項目參與度明顯下降,從而對 2025 年及之后的行業(yè)供給增速造成深遠影響����;另一方面來看,國內鋰資源標的 估值中僅包含周期屬性���,而海外鋰資源不確定性的加大�����,也有望提振國內鋰資源估值�,國內鋰資源的戰(zhàn)略重估�,或有望成為 2023 年的板塊投資主題之一。看好長期鎳鈷中樞下行+新技術規(guī)?���;涞叵氯惖赖拈L期增長。隨新能源增長預期 修復�,我們優(yōu)先推薦增長確定性較強的公司。推薦一體化成本優(yōu)勢領先的華友鈷業(yè):領先濕法鎳一體化布局�����,有望憑借成本優(yōu)勢實現(xiàn)鋰電材料市占率提升�����;伴隨 Arcadia 鋰礦開發(fā)投產、印尼鎳項目持續(xù)增長以及鋰電材料放量�,2023 年業(yè)績高增長可期;技術優(yōu)勢領先的廈鎢新能:技術為翼�����,三元+鐵鋰產能持續(xù)擴張下成長性顯著����。(1)供需:過剩格局或將持續(xù)�。預計全年鎳需求或將達 320 萬噸,需求增量約 14 萬 噸�����。新能源或將仍為 2023 年需求主要增長引擎�,有望從 45 萬噸增長至 58 萬噸。不銹鋼用鎳需求或同比 2022 年持平或小幅增長�����,需求量或將仍維持在 200 萬金屬噸左右。伴隨 2023 年華友華飛項目���、力勤 HPL 二期�、格林美一期等濕法項目的投產���、逐步爬 坡����,中偉股份�����、盛屯盛邁�、偉明嘉曼等富氧側吹高冰鎳項目陸續(xù)放量,以及印尼鎳鐵產 能的持續(xù)投放���,預計 2023 年全球鎳供給或將增長 35 萬噸左右至 352 萬噸��。過剩格局 將進一步加深���。(2)價格:鎳價中樞有望下行���。在宏觀經(jīng)濟預期維持向下,過?;久娓窬盅永m(xù)的背 景下,2023 年鎳價有望呈現(xiàn)下行趨勢�����。短期金融屬性仍將為鎳價的主導因素�����,而電解 鎳交割品結構性緊張或將放大價格波動并對電解鎳價格起到較強的支撐作用���,2023 年 LME 鎳價中樞或將回落至 18000 美金左右。但伴隨鎳鐵以及新能源原生料產能的陸續(xù) 投放�,不銹鋼用鎳成本(鎳鐵價格)以及新能源用鎳成本(硫酸鎳價格)有望進一步下 行,其中硫酸鎳原料中原生料占比有望進一步提升至 88%�。長期來看,鎳行業(yè)成本曲線下降的大趨勢不變����,維持長期鎳價中樞 13000 美金判斷。(3)核心關注的邊際變化:電解鎳價格方面�����,庫存拐點或為鎳價逐步回歸基本面屬性的重要信號,其中俄烏沖突的變化����、青山電解鎳產能落地等事件均可能成為邊際催化。鎳行業(yè)方面�,還需關注:i.富氧側吹等鎳冶煉技術的進展情況;ii.印尼鎳產品出口征稅的進展和落地情況;iii. 鎳鐵轉產高冰鎳產能的投放情況等�。

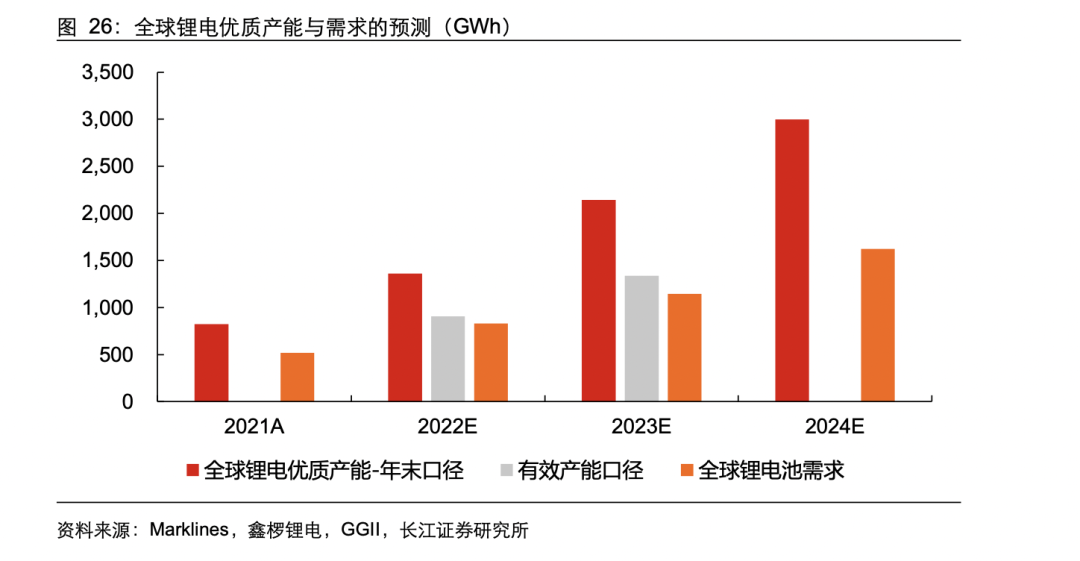

2022 年鈷行業(yè)逐步從短缺走向過剩,價格經(jīng)歷高位回調��。消費電子在經(jīng)歷了 2020 年以來消費電子居家辦公場景需求的集中爆發(fā)���,2022 年整體消費電子需求轉向低迷�。根據(jù) IDC 數(shù)據(jù)����,預計 2022 年全球智能手機市場將同比下滑 6.5%至 12.7 億臺;PC 出貨量將同比下滑 12.8%至 3.053 億臺�����。2022 年 Q1-Q3 國內鈷酸鋰正極出貨量同比下滑 11.5%����。預計全年消費電子鈷需求同比下滑約 13%���。新能源方面,2022 年全球新能源車銷量高景氣��,全年有望實現(xiàn) 70%以上增速��。但在三元滲透率同比下滑的攤薄下����,2022 年前三季度國內三元前驅體出貨量 60 萬噸,同比+47%��。全年鈷需求增長約 1.26 萬噸���。展望 2023 年,伴隨海外新能源車的復蘇帶動三元需求的恢復���,以及消費電子的底部回暖���,全年動力電池鈷需求有望增長約 1.6 萬噸,總鈷需求有望增長 2.5 萬噸����。世界級銅鈷礦投產在即�,供給壓力加大�。洛陽鉬業(yè)世界級礦山 Kisanfu 計劃于 2023 年 上半年投產,該礦設計鈷產能 3 萬金屬噸���,保守估計 2023 年或將貢獻 8000-10000 噸 鈷供給增量�����;同時伴隨著洛鉬 TFM 項目混合礦項目也將于 2023 年投產�,有望增產 1.7 萬噸鈷金屬年化產能�。同時近期托克也獲得東非和南部非洲貿易和發(fā)展銀行(TDB) 6 億 美元銀團融資安排,將用于幫助 Chemaf 完成其位于 Kolwezi 的 Mutoshi 銅鈷礦以及溶 劑萃取電積 (SX-EW) 加工廠的機械化���,并推進其位于盧本巴希的 Etoile SX-EW 工廠 的擴建�����。Mutoshi 有望成為世界第三大鈷礦����,規(guī)劃年產氫氧化鈷 1.6 萬噸��,陰極銅 4.8 萬 噸,預計 2023 年 Q4 開始投產�����。隨幾個主要項目的投放��,預計 2023 年銅鈷礦供給增量將達 2.7 萬噸左右��。紅土鎳礦濕法 HPAL 冶煉項目的持續(xù)擴張也將帶動鎳鈷供給的進一 步增長����。伴隨 2023 印尼華友華飛 12 萬噸鎳、力勤 HPL 二期 1.8 萬噸項目投產�,以及 格林美青美邦一期 3 萬噸項目逐步爬坡,鎳鈷供給全年有望增加約 1.2 萬噸�����。展望 2023 年�����,鈷礦供給增量將達 3.9 萬噸�����,大幅超過需求增量���。鈷供需將進一步過剩�����,鈷價或將 仍呈現(xiàn)下行趨勢�����,全年中樞預計在 25-28 萬/噸�。但值得注意的是����,相較于 2022 年的高 位回落,2023 年鈷價下跌對相關公司業(yè)績的影響將邊際減弱���。電池:降本大年����、成本曲線陡峭����,盈利有望維穩(wěn)2023 年動力電池面臨一定的降價壓力�,市場對此也有充分預期����,一是動力電池擴產周期在 1 年到 1 年半,且近兩年資本密集投入�����、成熟產品差距縮小�,從產能規(guī)劃上看 2023- 2024 年將是高端電池產能由緊張轉向過剩的窗口。此前我們判斷��,鋰資源仍是 2023 年 動力電池有效產能的瓶頸�,目前在需求階段性疲弱下這一約束也有所減弱。二是 2023 年整車企業(yè)面臨退坡和降價壓力���,材料降價幅度也較大��,為電池降價提供條件��。

從成本端來看�����,2022Q4 以來電池龍頭與材料企業(yè)的價格談判相繼落地���,在剔除已執(zhí)行價格聯(lián)動的鋰鹽下,在不考慮技術進步的情況下�,2023Q1 的非鋰材料成本較 2022Q3 下降 0.04-0.05 元/Wh(磷酸鐵鋰),如果考慮單耗下降����,則有望降本 0.05-0.06 元/Wh。在考慮非鋰材料成本下降的基礎上���,我們就電池龍頭執(zhí)行的“鋰礦返利”計劃進行敏感性分析����,在假設低鋰價聯(lián)動設置價格為 20 萬元/噸���、碳酸鋰市場價格為 40 萬元/噸的條件下���,當?shù)弯噧r聯(lián)動訂單占比達到 50%時,只有基準價格降幅在 2%以內����,電池企業(yè)的度電毛利才可以維持。若低鋰價聯(lián)動僅針對戰(zhàn)略客戶,假設占比僅 30%��,則基準價格在 下降 3%-4%的情況下�����,電池企業(yè)可以維持穩(wěn)定的度電毛利����。進一步分析來看,電池龍頭企業(yè)的一體化布局在 2023 年將進一步落地���,尤其是下半年自供率將顯著提升�����,也為執(zhí)行“鋰礦返利”計劃提供支持���,在假設鋰價聯(lián)動設置價格為 20 萬元/噸、碳酸鋰自供成本為 15 萬元/噸���、低鋰價聯(lián)動訂單占比為 50%�、基準價格下降 3%的條件下����,可測算得當碳酸鋰自供率 15%���、碳酸鋰價格 40 萬元/噸的情況下�����,電池龍頭的度電毛利保持穩(wěn)定�����;當自供率達到 30%時�,40 萬元/噸的鋰價將帶來 0.02 元 /Wh 的度電毛利增厚,即使基準價格下降 5%����,也能保持度電毛利穩(wěn)定。中期來看����,龍頭公司把握資源優(yōu)勢的窗口期,有望獲得阿爾法�。自 2021 年碳酸鋰緊張以來,電池龍頭加大一體化布局���,以期進一步獲得成本優(yōu)勢�。2023 年預計寧德時代、億緯鋰能�����、國軒高科等電池頭部企業(yè)的碳酸鋰自供率進一步提升�����。

中期盈利中樞取決于成本曲線和產品差異�,即使階段性降價壓力大,盈利亦有底���。支撐我們對動力電池龍頭盈利積極的另一個因素是電池企業(yè)仍可觀察到較顯著的盈利差距����,報表口徑來看���,寧德時代����、億緯鋰能的單 Wh 毛利要高于其他電池廠����,而對于高速成長 的行業(yè)�,我們認為優(yōu)質企業(yè)中期應維持合理回報�,這也對龍頭的盈利形成支持。總結來看�,我們認為本次電池龍頭的盈利波動可控,且中期有利于動力電池格局的清晰化��,繼續(xù)推薦電池龍頭�����。材料:隔膜���、結構件相對穩(wěn)定,關注新技術產業(yè)進展鋰電產業(yè)鏈在經(jīng)歷了 2020Q4-2022Q1 的需求激增�����、供給短缺��、盈利擴張���,在 2022Q2 起逐步回歸制造業(yè)的合理供需和盈利水平��。從供需測算上看:1)六氟磷酸鋰��、銅箔��、磷酸鐵鋰正極在 2022Q2 開始有供給釋放����,已經(jīng)呈現(xiàn)了一定的價格或加工費下行。2)負極石墨化在 2022Q4 供需緩解���、2023Q1 的產能釋放將帶動價格進一步下行����;磷酸鐵同樣在 2022Q4 和 2023Q1 落地產能較多�,或也存在一定的價格壓力。3)隔膜是材料中供給擴張相對有序的環(huán)節(jié)���,2023 年預計仍將保持產能利用率穩(wěn)定���。

新技術是板塊阿爾法最明顯的方向,展望 2023 年來看��,除了中鎳高壓���、超高鎳��、磷酸錳鐵鋰��、4680 大圓柱����、4C 快充的產品升級外,鈉離子�、復合基材 2022 年的技術進步迅速,2023 年有望進入產業(yè)化落地階段��,也存在“從零到一”的機會��。